Siyasi qeyri-sabitlik və kapital «axını»

Siyasi qeyri-sabitlik və kapital «axını»

POLITICAL INSTABILITY AND CAPITAL FLIGHT

Meksikada 1994-cü ildə görkəmli siyasi xadimlərə qarşı terror aktı ilə müşayiət olunmuş siyasi vəziyyətin kəskinləşməsi dünya maliyyə bazarlarında əsəbilik yaratdı. Bu bazarların subyektləri Meksikadakı siyasi sabitliyə dair öz fikirlərinə yenidən baxdılar və vəsaiti ABŞ-a və ya digər daha sakit ölkələrə köçürmək üçün meksikan aktivlərindən xilas olmağa başladılar. Ölkədən maliyyə resurslarının bu cür kütləvi şəkildə eyni vaxtda çıxarılması kapital «axını» adlanır. Meksika üçün kapital «axını» mənasını düzgün başa düşmək üçün biz iqtisadiyyatın tarazlıq vəziyyətinin dəyişməsinin təhlilini üç mərhələdən ibarət olan metodikadan istifadə edirik.

Hər şeydən əvvəl, kapital «axını»nın bizim modelin hansı qrafikinə təsir göstərəcəyi sualına cavab verək. Xarici investorlar Meksikada siyasi problemlərin olduğunu dərk edəndə, onlar bu ölkənin maliyyə aktivlərini satmağa və ABŞ-ın aktivlərini almağa başlayır. Meksikanın xalis xarici investisiyalar göstəricisi artır ki, bu da bizim modelin hər iki bazarına təsir göstərir. Aydındır ki, hadisələrin bu cür inkişafı xalis xarici investisiyalar əyrisində əksini tapacaqdır ki, bu da öz növbəsində xarici valyutaların mübadiləsi bazarında peso təklifinə təsir edir. Bundan başqa, borc vəsaitinə tələb həm daxili, həm də xalis xarici investisiyalardan asılı olduğundan, kapital «axını» borc vəsaitləri bazarında tələb əyrisində də əks olunmalıdır.

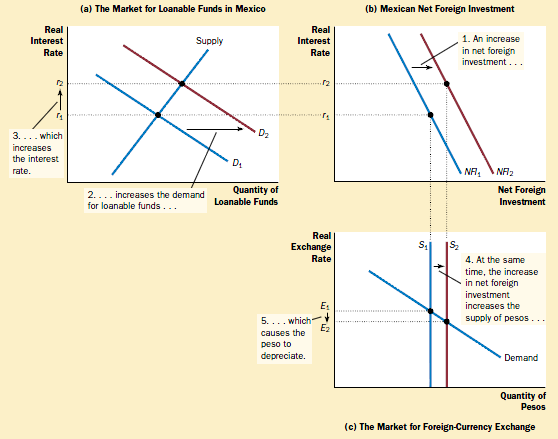

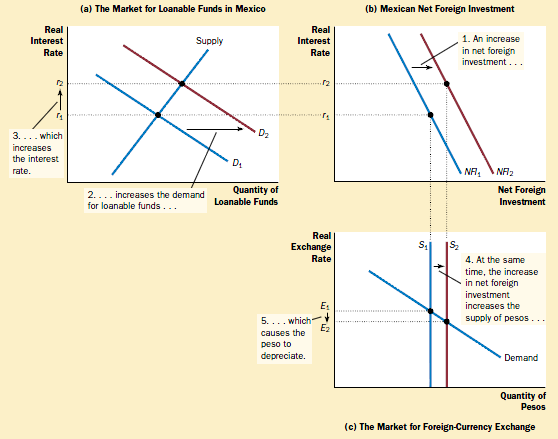

Əyrilərin vəziyyəti hansı qaydada dəyişəcəyinə baxaq. Xalis xarici investisiyalar artanda yeni sazişlərin maliyyələşdirilməsi üçün lazım olan borc fondlarına tələb də artır. Beləliklə, şəkil 29.7.-də (a) qrafikində görsəndiyi kimi, borc vəsaitlərinə tələb əyrisi D1 vəziyyətindən D2 vəziyyətinə sağa hərəkət edəcəkdir. Xalis xarici investisiyalar faiz dərəcəsinin kəmiyyətindən asılı olmadan artdığından, onların əyrisi də həmçinin NFI1 vəziyyətindən NFI2 vəziyyətinə sağa hərəkət edəcəkdir (qrafik (b)).

Kapital «axını»nın iqtisadiyyatda necə təsir etdiyini qiymətləndirmək üçün tarazlığın ilkin və yeni vəziyyətini müqayisə edək.

Qrafik (a)-da göstərilir ki, borc vəsaitinə tələbin artması Meksikada faiz dərəcəsinin r1 qiymətindən r2 qədər artmasına səbəb olmuşdu. Qrafik (b) xalis xarici investisiyaların artımını əks etdirir (Baxmayaraq faiz dərəcəsinin artması meksikan aktivlərini daha çox cəlbedici etmişdi, bu kapital «axını»nın xalis xarici investisiyalara təsirini yalnız qismən kompensasiya etmişdi). Qrafik (v)-də göstərilir ki, xalis xarici investisiyaların artımı xarici valyutaların mübadiləsi bazarında peso təklifini S1 qiymətindən S2-yə qədər artırdı. Daha doğrusu, bu vaxtı investorların meksikan aktivlərindən yaxa qurtardıqları kimi dolların konvertasiyasına yönəldilmiş peso təklifi artmışdı. Öz növbəsində, peso təklifinin artması onun valyuta kursunu E1 qiymətindən E2-yə qədər aşağı düşməsinə gətirib çıxartdı. Beləliklə, Meksikadan kapital «axını» bu ölkədə faiz dərəcəsinin artmasına və xarici valyutaların mübadiləsi bazarında pesonun mübadilə kursunun azalmasına səbəb oldu. Məhz 1994-cü ildə bu mənzərə müşahidə olunmuşdu. 1994-cü ilin noyabrından 1995-ci ilin martına qədər olan dövrdə Meksikada qısamüddətli dövlət istiqrazları üzrə faiz dərəcəsi 14%-dən 70%-ə qədər artmışdı, mübadilə kursu isə bir pesoya amerikan sentləri 29-dan 15-ə qədər aşağı düşmüşdü. Bundan başqa, kapitalın «axını» Meksikanın iqtisadiyyatına ən ciddi təsir göstərir, o həm də digər ölkələrin vəziyyətinə təsir edir. Məsələn, Meksikadan ABŞ-a kapital «axını»nın təsiri amerikan iqtisadiyyatına tamamilə əks təsirdə olmuşdu. Xüsusilə də Meksikada xalis xarici investisiyaların artımı onların ABŞ-da azalması ilə uyğun olmuşdu.

Meksikada pesonun mübadilə kursunun aşağı düşməsi və faiz dərəcəsinin artması ilə bərabər dolların kursu artmış və faiz dərəcəsi ABŞ-da aşağı düşmüşdü. Lakin Birləşmiş Ştatlar üçün Meksikadan kapital «axını»nın nəticəsi amerikan iqtisadiyyatı meksikadakından daha çox güclü olduğundan daha az ciddi olmuşdu.

Meksikada baş vermiş hadisə dünyanın istənilən ölkəsində təkrarlana bilər, bu bəzən həqiqətən də baş verir. Məhz 1997-ci ildə dünya bildi ki, bir sıra Asiya ölkələrinin, məsələn, Tailandın, Cənubi Koreyanın və Indoneziyanın bank sistemi müflisləşmə həddindədir. 1998-ci ildə Rusiya hökuməti üzərinə götürdüyü öhdəliyi (defolt), o cümlədən də, xarici investorlar qarşısında yerinə yetirməkdən imtina etdi. Hər iki halda kapitalların axını müşahidə olundu ki, bu da bizim modelin qabaqcadan dediyi nəticəyə: faiz dərəcəsinin artımına və xarici valyutaların dağılmasına gətirib çıxarmışdı.

ABŞ-dan kapital axını başlaya bilərmi? Amerikan iqtisadiyyatı çoxdan etibarlı investisiya qoymaq obyekti olmasına baxmayaraq ABŞ-da ayrı-ayrı siyasi hadisə həmçinin az miqdarda kapital «axını»na səbəb olur. Məsələn, 1995-ci ilin 22 sentyabrında «The New York Times» qəzeti bildirdi ki, «ABŞ konqresinin nümayəndələr palatasının sədri Hyut Qinqric, Bill Klinton administrasiyasını büdcəni respublikaların şərtinə uyğun balanslaşdırmağa məcbur etmək üçün tarixdə ilk dəfə ABŞ-ın borcunu ödəyə bilməyən borcluya çevriləcəyilə qorxutdu». Əksər investorlar dövlət tərəfindən öhdəliyin belə yerinə yetirilməməsinə az inandırıcı olduğuna əmin olmalarına baxmayaraq, H.Qinqricin bəyanatının effekti 1994-cü ildə Meksikada baş verən hadisələrin təkrarlanmasına səbəb oldu (lakin olduqca az miqyasda). Yalnız bir gün ərzində ABŞ-ın otuzillik dövlət istiqrazları üzrə faiz dərəcəsi 6,46-dan 6,55% qədər artdı, dollara görə ienin mübadilə kursu isə 102,7-dən 99,0 qədər aşağı düşdü. Ona görə də hətta sabit amerikan iqtisadiyyatı kapital «axını»nın nəticələrinə potensial olan maillikdə ola bilər.

Nəticə

Beynəlxalq iqtisadiyyatın problemləri son dərəcə əhəmiyyət qazanmışdı. Amerikanlıların daha çox hissəsi xarici məhsul alır və əmtəələri ixrac üçün istehsal edirlər. Qarşılıqlı fondların və digər maliyyə qurumlarının köməyilə onlar dünya maliyyə bazarlarında kreditorlar və borc alanlar rolunda çıxış edir. Ona görə də amerikan iqtisadiyyatının hər tərəfli təhlili üçün onun dünyanın digər ölkələrinin iqtisadiyyatı ilə necə qarşılıqlı fəaliyyət göstərməsini aydınlaşdırmaq lazımdır. Bu fəsil bizi açıq iqtisadiyyatın makroiqtisadi aspektləri haqqında təsəvvür verən əsas modellə tanış etdi.

Biz, bizim tərəfdən baxılmış problemin əhəmiyyətini həddindən artıq artırmaqdan qorunmaq istərdik. Siyasətçilər və beynəlxalq icmalçılar çox vaxtı digər ölkələri ABŞ iqtisadiyyatının rastlaşdığı çətinlikləri yaratmaqda günahlandırırlar. Iqtisadçılar, əksinə, tez-tez onların daxildən əmələ gəldiyini göstərirlər. Məsələn, siyasət beynəlxalq rəqabətə çox vaxtı Amerikanın rifah halına təhlükə kimi baxır. Iqtisadçılar isə daha çox sənaye kapitalının artımına, əmək məhsuldarlığına və iqtisadiyyatın açıqlıq dərəcəsindən asılı olmayan həyat səviyyəsinə mane olan milli yığımın səviyyəsinin aşağı olması narahat edir. Xarici kompaniyalar – siyasətçilər üçün əlverişli hədəfdir, belə ki, xariciləri ittiham etmək – öz müvəffəqiyyətsizliyinə görə məsuliyyətdən qaçmağın və acı həqiqətləri vətəndaşların eşitməsini «təhqir» etməməyin etibarlı yoludur. Hər dəfə siz beynəlxalq ticarət və maliyyə məsələləri üzrə diskussiya eşidəndə müzakirə olunan problemlərdən hansının real, hansının isə uydurma olduğunu başa düşməyə çalışın. Bu sizə sonuncu iki fəsildə əldə edilənləri bilməyə kömək edəcəkdir.

Meksikada 1994-cü ildə görkəmli siyasi xadimlərə qarşı terror aktı ilə müşayiət olunmuş siyasi vəziyyətin kəskinləşməsi dünya maliyyə bazarlarında əsəbilik yaratdı. Bu bazarların subyektləri Meksikadakı siyasi sabitliyə dair öz fikirlərinə yenidən baxdılar və vəsaiti ABŞ-a və ya digər daha sakit ölkələrə köçürmək üçün meksikan aktivlərindən xilas olmağa başladılar. Ölkədən maliyyə resurslarının bu cür kütləvi şəkildə eyni vaxtda çıxarılması kapital «axını» adlanır. Meksika üçün kapital «axını» mənasını düzgün başa düşmək üçün biz iqtisadiyyatın tarazlıq vəziyyətinin dəyişməsinin təhlilini üç mərhələdən ibarət olan metodikadan istifadə edirik.

Hər şeydən əvvəl, kapital «axını»nın bizim modelin hansı qrafikinə təsir göstərəcəyi sualına cavab verək. Xarici investorlar Meksikada siyasi problemlərin olduğunu dərk edəndə, onlar bu ölkənin maliyyə aktivlərini satmağa və ABŞ-ın aktivlərini almağa başlayır. Meksikanın xalis xarici investisiyalar göstəricisi artır ki, bu da bizim modelin hər iki bazarına təsir göstərir. Aydındır ki, hadisələrin bu cür inkişafı xalis xarici investisiyalar əyrisində əksini tapacaqdır ki, bu da öz növbəsində xarici valyutaların mübadiləsi bazarında peso təklifinə təsir edir. Bundan başqa, borc vəsaitinə tələb həm daxili, həm də xalis xarici investisiyalardan asılı olduğundan, kapital «axını» borc vəsaitləri bazarında tələb əyrisində də əks olunmalıdır.

Əyrilərin vəziyyəti hansı qaydada dəyişəcəyinə baxaq. Xalis xarici investisiyalar artanda yeni sazişlərin maliyyələşdirilməsi üçün lazım olan borc fondlarına tələb də artır. Beləliklə, şəkil 29.7.-də (a) qrafikində görsəndiyi kimi, borc vəsaitlərinə tələb əyrisi D1 vəziyyətindən D2 vəziyyətinə sağa hərəkət edəcəkdir. Xalis xarici investisiyalar faiz dərəcəsinin kəmiyyətindən asılı olmadan artdığından, onların əyrisi də həmçinin NFI1 vəziyyətindən NFI2 vəziyyətinə sağa hərəkət edəcəkdir (qrafik (b)).

Kapital «axını»nın iqtisadiyyatda necə təsir etdiyini qiymətləndirmək üçün tarazlığın ilkin və yeni vəziyyətini müqayisə edək.

Qrafik (a)-da göstərilir ki, borc vəsaitinə tələbin artması Meksikada faiz dərəcəsinin r1 qiymətindən r2 qədər artmasına səbəb olmuşdu. Qrafik (b) xalis xarici investisiyaların artımını əks etdirir (Baxmayaraq faiz dərəcəsinin artması meksikan aktivlərini daha çox cəlbedici etmişdi, bu kapital «axını»nın xalis xarici investisiyalara təsirini yalnız qismən kompensasiya etmişdi). Qrafik (v)-də göstərilir ki, xalis xarici investisiyaların artımı xarici valyutaların mübadiləsi bazarında peso təklifini S1 qiymətindən S2-yə qədər artırdı. Daha doğrusu, bu vaxtı investorların meksikan aktivlərindən yaxa qurtardıqları kimi dolların konvertasiyasına yönəldilmiş peso təklifi artmışdı. Öz növbəsində, peso təklifinin artması onun valyuta kursunu E1 qiymətindən E2-yə qədər aşağı düşməsinə gətirib çıxartdı. Beləliklə, Meksikadan kapital «axını» bu ölkədə faiz dərəcəsinin artmasına və xarici valyutaların mübadiləsi bazarında pesonun mübadilə kursunun azalmasına səbəb oldu. Məhz 1994-cü ildə bu mənzərə müşahidə olunmuşdu. 1994-cü ilin noyabrından 1995-ci ilin martına qədər olan dövrdə Meksikada qısamüddətli dövlət istiqrazları üzrə faiz dərəcəsi 14%-dən 70%-ə qədər artmışdı, mübadilə kursu isə bir pesoya amerikan sentləri 29-dan 15-ə qədər aşağı düşmüşdü. Bundan başqa, kapitalın «axını» Meksikanın iqtisadiyyatına ən ciddi təsir göstərir, o həm də digər ölkələrin vəziyyətinə təsir edir. Məsələn, Meksikadan ABŞ-a kapital «axını»nın təsiri amerikan iqtisadiyyatına tamamilə əks təsirdə olmuşdu. Xüsusilə də Meksikada xalis xarici investisiyaların artımı onların ABŞ-da azalması ilə uyğun olmuşdu.

Meksikada pesonun mübadilə kursunun aşağı düşməsi və faiz dərəcəsinin artması ilə bərabər dolların kursu artmış və faiz dərəcəsi ABŞ-da aşağı düşmüşdü. Lakin Birləşmiş Ştatlar üçün Meksikadan kapital «axını»nın nəticəsi amerikan iqtisadiyyatı meksikadakından daha çox güclü olduğundan daha az ciddi olmuşdu.

Meksikada baş vermiş hadisə dünyanın istənilən ölkəsində təkrarlana bilər, bu bəzən həqiqətən də baş verir. Məhz 1997-ci ildə dünya bildi ki, bir sıra Asiya ölkələrinin, məsələn, Tailandın, Cənubi Koreyanın və Indoneziyanın bank sistemi müflisləşmə həddindədir. 1998-ci ildə Rusiya hökuməti üzərinə götürdüyü öhdəliyi (defolt), o cümlədən də, xarici investorlar qarşısında yerinə yetirməkdən imtina etdi. Hər iki halda kapitalların axını müşahidə olundu ki, bu da bizim modelin qabaqcadan dediyi nəticəyə: faiz dərəcəsinin artımına və xarici valyutaların dağılmasına gətirib çıxarmışdı.

ABŞ-dan kapital axını başlaya bilərmi? Amerikan iqtisadiyyatı çoxdan etibarlı investisiya qoymaq obyekti olmasına baxmayaraq ABŞ-da ayrı-ayrı siyasi hadisə həmçinin az miqdarda kapital «axını»na səbəb olur. Məsələn, 1995-ci ilin 22 sentyabrında «The New York Times» qəzeti bildirdi ki, «ABŞ konqresinin nümayəndələr palatasının sədri Hyut Qinqric, Bill Klinton administrasiyasını büdcəni respublikaların şərtinə uyğun balanslaşdırmağa məcbur etmək üçün tarixdə ilk dəfə ABŞ-ın borcunu ödəyə bilməyən borcluya çevriləcəyilə qorxutdu». Əksər investorlar dövlət tərəfindən öhdəliyin belə yerinə yetirilməməsinə az inandırıcı olduğuna əmin olmalarına baxmayaraq, H.Qinqricin bəyanatının effekti 1994-cü ildə Meksikada baş verən hadisələrin təkrarlanmasına səbəb oldu (lakin olduqca az miqyasda). Yalnız bir gün ərzində ABŞ-ın otuzillik dövlət istiqrazları üzrə faiz dərəcəsi 6,46-dan 6,55% qədər artdı, dollara görə ienin mübadilə kursu isə 102,7-dən 99,0 qədər aşağı düşdü. Ona görə də hətta sabit amerikan iqtisadiyyatı kapital «axını»nın nəticələrinə potensial olan maillikdə ola bilər.

Nəticə

Beynəlxalq iqtisadiyyatın problemləri son dərəcə əhəmiyyət qazanmışdı. Amerikanlıların daha çox hissəsi xarici məhsul alır və əmtəələri ixrac üçün istehsal edirlər. Qarşılıqlı fondların və digər maliyyə qurumlarının köməyilə onlar dünya maliyyə bazarlarında kreditorlar və borc alanlar rolunda çıxış edir. Ona görə də amerikan iqtisadiyyatının hər tərəfli təhlili üçün onun dünyanın digər ölkələrinin iqtisadiyyatı ilə necə qarşılıqlı fəaliyyət göstərməsini aydınlaşdırmaq lazımdır. Bu fəsil bizi açıq iqtisadiyyatın makroiqtisadi aspektləri haqqında təsəvvür verən əsas modellə tanış etdi.

Biz, bizim tərəfdən baxılmış problemin əhəmiyyətini həddindən artıq artırmaqdan qorunmaq istərdik. Siyasətçilər və beynəlxalq icmalçılar çox vaxtı digər ölkələri ABŞ iqtisadiyyatının rastlaşdığı çətinlikləri yaratmaqda günahlandırırlar. Iqtisadçılar, əksinə, tez-tez onların daxildən əmələ gəldiyini göstərirlər. Məsələn, siyasət beynəlxalq rəqabətə çox vaxtı Amerikanın rifah halına təhlükə kimi baxır. Iqtisadçılar isə daha çox sənaye kapitalının artımına, əmək məhsuldarlığına və iqtisadiyyatın açıqlıq dərəcəsindən asılı olmayan həyat səviyyəsinə mane olan milli yığımın səviyyəsinin aşağı olması narahat edir. Xarici kompaniyalar – siyasətçilər üçün əlverişli hədəfdir, belə ki, xariciləri ittiham etmək – öz müvəffəqiyyətsizliyinə görə məsuliyyətdən qaçmağın və acı həqiqətləri vətəndaşların eşitməsini «təhqir» etməməyin etibarlı yoludur. Hər dəfə siz beynəlxalq ticarət və maliyyə məsələləri üzrə diskussiya eşidəndə müzakirə olunan problemlərdən hansının real, hansının isə uydurma olduğunu başa düşməyə çalışın. Bu sizə sonuncu iki fəsildə əldə edilənləri bilməyə kömək edəcəkdir.