8. Geri qayıtmayan itkilər və vergilərin dəyişməsi zamanı vergi daxilolmaları

8. Geri qayıtmayan itkilər və vergilərin dəyişməsi zamanı vergi daxilolmaları

DEADWEIGHT LOSS AND TAX REVENUE AS TAXES VARY

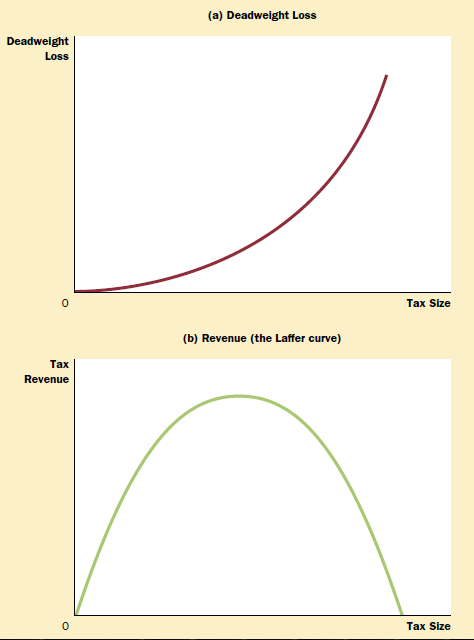

Vergilərin həcmi daha çox yüksəldikcə (qrafik (c)), vergi daxilolmaları aşağı düşür, belə ki, yüksək səviyyədə toplanılan vergilər bazarın həcmini əhəmiyyətli dərəcədə aşağı salır. Vergilərin ən yüksək səviyyəsində isə vergi daxilolmaları tamamilə dayanır. Belə ki, bazarda fəaliyyət göstərən ən son iştirakçılar da bunu dərk edirlər. Göstərilən bu nəticələr şəkil 8,7-də ümumiləşdirilmişdir. Qrafikdən (a) görürük ki, vergilərin həcmi yüksəldikcə geri qayıtmayan itkilər sürətlə çoxalır. Əksinə, digər qrafikdə isə (b) göstərilir ki, vergilərin səviyyəsi artdıqca, əvvəlcə vergi daxilolmaları çoxalır, sonradan isə onun səviyyəsi yüksəldikcə vergi daxilolmaları azalmağa başlayır. Praktikum Nəticə

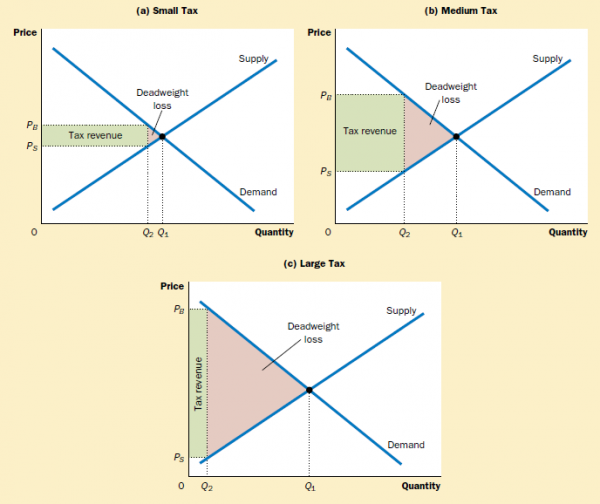

Vergitutmanın səviyyəsi tez-tez dəyişir. Siyasətçilər yerli, federal və ya ştat səviyyəsində daim hər hansı bir verginin artırılması və ya digər vergi dərəcəsinin azaldılması imkanlarını nəzərdən keçirirlər. Biz vergilərin dəyişməsi zamanı geri qayıtmayan itkilər və vergi daxilolmaları ilə əlaqədar nə baş verdiyini nəzərdən keçirək. Şəkil 8.6-da çox da böyük olmayan, orta və iri həcmli vergilərin geri qayıtmayan itkilərin səviyyəsinə təsiri əks olunmuşdur. (burada tələb və təklif əyriləri dəyişməz götürülmüşdür). Geri qayıtmayan itkilərin həcmi - bazarın həcmini onun optimal səviyyəsindən də aşağıya salan vergilərin təsiri nəticəsində satıcıların və alıcıların ümumi qazanclarının azalması tələb və təklif əyriləri arasında yerləşən üçbücağın sahəsinə bərabərdir.

Çox da yüksək olmayan vergilər üçün qrafikdə (a) geri qayıtmayan itkiləri əks etdirən üçbucağın sahəsi nisbətən kiçikdir. Lakin vergi çoxaldıqca ((b) və (v) qrafikləri) geri qayıtmayan itkilər də çoxalır.

Həqiqətən də, geri qayıtmayan itkilərin həcmi verginin səviyyəsindən daha sürətlə artır. Səbəb ondadır ki, geri qayıtmayan itkilər üçbücağın sahəsi ilə ifadə olunur ki, bu da öz növbəsində onun oturacağının və hündürlüyünün ölçülərindən asılıdır. Əgər biz vergilərin həcmini iki dəfə artırsaq, üçbucağın oturacağı və hündürlüyü də iki dəfə çoxalar, geri qayıtmayan itkilər isə dörd dəfə artar. Əgər biz vergiləri üç dəfə artırsaq, üçbucağın oturacağı və hündürlüyü üç dəfə, geri qayıtmayan itkilər isə doqquz dəfə çoxalar.

Hökumətin vergi daxilolmaları verginin həcminin satılmış məhsulun kəmiyyətinə hasili ilə müəyyən edilir. Şəkil 8,6-da göstərildiyi kimi, vergi daxilolmaları tələb və təklif əyriləri arasında yerləşən dördbucaqlının sahəsinə bərabərdir. Vergilərin aşağı səviyyəsində (qrafik (a)) vergi daxilolmaları çox deyildir. Vergilərin səviyyəsi artdıqca (qrafik (b)), vergidaxilolmarı da çoxalır.

Laffer əyrisi və təklifin iqtisadi nəzəriyyəsi THE LAFFER CURVE AND SUPPLY-SIDE ECONOMICS

Bir dəfə (1947-ci ildə) iqtisadçı Artur Laffer məşhur jurnalistlər və siyasətçilərlə birlikdə Vaşinqton restoranlarından birində nahar edirdi. Öz həmsöhbətlərinə vergi dərəcələrinin vergi daxilolmalarının səviyyəsinə təsirini izah edərək, o, əlinə kağız əlsiləni (salfeti) götürərək burada, şəkil 8-in (b) qrafikinə çox oxşayan bir xətt çəkmişdir. A.Laffer sübut etməyə çalışırdı ki, hazırda ABŞ həmin əyrinin aşağıya doğru istiqamətlənmiş hissəsindədir. Həmin dövrdə vergi dərəcələri o qədər yüksək idi ki, onların azaldılması həqiqətən də vergi daxilolmalarının çoxalmasına gətirib çıxara bilərdi.

A.Lafferin təklifi iqtisadçılar tərəfindən tənqidi qarşılanmışdı. Vergi dərəcələrinin azaldılmasının vergi daxilolmalarının artımına səbəb ola bilməsi iqtisadi nəzəriyyə baxımından heç bir şübhə doğurmurdu, lakin onun praktiki səmərəsini əvvəlcədən söyləmək çox çətin idi. ABŞ-ın vergi dərəcələrinin yüksək səviyyədə olmasını təsdiq edən dəlillər isə yox idi.

Lakin Laffer əyrisi (indi onu belə adlandırırlar) Ronald Reyqanı maraqlandırdı. Prezident Ronald Reyqanın birinci administrasiyasının işçilərindən biri Devid Stokmen belə söyləyir:

«Reyqan özü bir dəfə Laffer əyrisi ilə qarşılaşmışdır. O xatırlamağı xoşlayırdı: «Mən ikinci dünya müharibəsi zamanı filmlərdə çəkilməyə başladım. O dövrdə gəlir vergisinin ən yüksək dərəcəsi 90%-ə yaxın idi.» Reyqan sözünə davam edərək deyirdi: «Siz 4 filmdə çəkilirsiniz, sonra isə ən yüksək vergi dərəcəsinə uyğun gələn insanların sırasına aid edilirsiniz. Buna görə də, 4 filmdə çəkildikdən sonra biz hamımız işi atırdıq və ölkədən çıxıb gedirdik». Yüksək vergilər insanların daha az işləməsinə səbəb olur. Aşağı səviyyəli vergilər isə əmək intensivliyini yüksəldir. Buna ən yaxşı sübut prezidentin təcrübəsidir.

1980-cı ildə Ronald Reyqan ABŞ prezidenti seçildikdən sonra o, vergilərin azaldılmasını özünün siyasi platformasının mərkəzində saxladı. Prezident iddia edirdi ki, vergilər o qədər yüksəkdir ki, onlar əməyə əks stimula çevrilmişlər.

O, belə hesab edirdi ki, vergilərin azaldılması insanlara yeni stimul verəcək, iqtisadi rifahın və yəqin ki, vergi daxilolmalarının yüksəldilməsinə şərait yaradacaq.

Vergilərin azaldılması amerikalılar tərəfindən əmək təklifinin artırılmasına yönəldiyi üçün A.Lafferin və Ronald Reyqanın konsepsiyalarını təklifin iqtisadi nəzəriyyəsi adlandırırdılar.

Tarix vergi dərəcələrinin azaldılmasının vergi daxilolmalarının artırılmasına səbəb olacağı haqqında A.Lafferin təklifini təsdiq etmədi. Ronald Reyqan vergilərin azaldılması haqqında təklifin konqresdə təsdiqinə nail olduqdan sonra gəlir vergisi üzrə daxilolmalar (inflyasiya səviyyəsi nəzərə alınmaqla hər adambaşına düşən vergi) 1980-1984-cü illərdə 9% azaldı, adambaşına düşən orta gəlirlər isə (inflyasiya səviyyəsi nəzərə alınmaqla) bu dövrdə 4% artdı. Vergi daxilolmalarının azalması nəticəsində ABŞ hökuməti uzun müddət öz xərclərini ödəyə bilmədiyi bir dövrə qədəm qoydu, vergi siyasətini dəyişmək isə çox çətin idi.

Ronald Reyqanın prezident olduğu iki seçki müddətində və o getdikdən uzun müddət sonra da ABŞ büdcəsi yüksək həcmli kəsirdə qalmaqda davam edirdi.

Bununla belə, A.Lafferin dəlilləri diqqətdən kənarda qalmadı. Vergi dərəcələrinin ümumi şəkildə azaldılması büdcə gəlirlərinin aşağı düşməsinə səbəb olsa da, hər halda bəzi vergi ödəyiciləri Laffer əyrisinin o biri tərəfinə doğru öz yerlərini dəyişirlər.

1980-cı illərdə vergi dərəcələrini azaltdıqdan sonra varlı amerikalılar tərəfindən ödənclərin həcmi həqiqətən yüksəldi, deməli, onların azaldılması ideyası ən yüksək dərəcələr üzrə vergi ödəyicilərinə münasibətdə tamamilə istifadə ediləbiləndir. Bundan əlavə, A.Lafferin təklifləri ABŞ-a nisbətən daha yüksək vergi dərəcələri olan ölkələr üçün yəqin ki, səmərəli olacaqdır. Məsələn, 1980-cı illərdə Isveçdə muzdlu fəhlələrin əhəmiyyətli bir hissəsi yüksək dərəcədə-80% həcmində vergilər ödəyirdilər. Belə vergi dərəcələri insanların əmək stimullarını xeyli dərəcədə aşağı salırdı.

Vergilərin rolu haqqında mübahisələr bir dəqiqə də olsa səngimir. ABŞ prezidenti (1993-cü ildə Bill Klinton) yüksək dərəcədə gəlir əldə edən vergi ödəyiciləri üçün federal vergilərin dərəcələrini 40%-ə qədər yüksəltdi. Bəzi iqtisadçılar onun belə siyasətini tənqid edərək göstərirdilər ki, vergi daxilolmalarının yüksəldilməsi planı iflasa uğrayacaq. Onlar belə hesab edirdilər ki, administrasiya insanların davranışına vergilərin təsirini düzgün qiymətləndirmir. 1996-cı il seçkilərində Bill Klintonun rəqibi Robert Doul gəlir vergisi dərəcələrini azaltmağı təklif etdi. O, vergilərin aşağı salınmasının tamamilə əsaslı olması ideyasını inkar edirdi, lakin prezidentliyə namizədin fikrincə, vergi dərəcələrinin 28% azaldılmasının əvəzi sürətli iqtisadi artım tərəfindən doldurulacaqdır. Onun təklifi vergilərin aşağı salınmasının doğru olub- olmadığını müzakirə edən iqitsadçılar arasında yeni mübahisələrə səbəb oldu. Fasiləsiz siyasi mübahisələrin səbəbi çox vaxt elastikliklə bağlı fikirlərdəki müxtəlifliklə izah edilir. Bazarda tələb və təklif nə qədər elastik olarsa, vergilər bir o qədər artıq səviyyədə onun subyektlərinin davranışlarını təhrif edir və çox ola bilər ki, vergilərin azalması vergi daxilolmalarının çoxalmasına səbəb olacaqdır. Bununla belə, iqtisadçılar aşağıdakı belə bir ümumi qayda ilə həmfikirdirlər: vergi dərəcələrinin həcminin təhlili vergi daxilolmalarının səviyyəsinə onların təsirinin dəyişməsi haqqında düzgün proqnoz söyləməyə imkan vermir. Burada çox şey vergi dərəcələrinin dəyişməsinin insanların davranışına təsirindən asılıdır.

Oliver Uendell Holmsın göstərdiyi kimi, vergilər sivil cəmiyyətdə yaşamaq imkanı üçün bizim ödədiyimiz haqdır. Müasir cəmiyyəti vergilərin müxtəlif formalarının olmasından kənarda dərk etmək mümkün deyildir. Biz hamımız gözləyirik ki, hökumət bizə yollar, parklar, polislə bağlı müəyyən xidmət göstərəcək, milli təhlükəsizliyi təmin edəcəkdir.

Bu fəsildə biz sivil cəmiyyətin dəyəri ilə bağlı məsələyə baxdıq. Ekonomiksin 10 prinsipindən birində isə (fəsil 1) deyilir ki, bazarlar adətən iqtisadi fəaliyyəti təşkil etməyin gözəl üsuludur. Lakin hökumət məhsulun satıcılarını və ya alıcılarını vergiyə cəlb edərkən, cəmiyyət bazar səmərəliliyinin müəyyən üstünlüklərini itirir. Vergilər bazar subyektlərinə təkcə ona görə baha başa gəlmirlər ki, onların özləri üçün zəruri olan resurslar hökumət tərəfə hərəkət edir, həm də ona görə ki, vergiyə cəlbetmə insanların motivlərini dəyişir və bazarın fəaliyyətinin nəticələrini təhrif edir.