1.1.2. Kredit sisteminin iqtisadi mahiyyəti

1.1.2. Kredit sisteminin iqtisadi mahiyyəti

Ödənişlik prinsipi nəzərdə tutur ki, borcalan kreditordan aldığı pulu müəyyən faizlə (kredit haqqı ilə) geri qaytaracaq.

Kontragentlərin seçimində kreditorun və borcalanın diferensiallaşdırılmış yanaşma prinsipi. Kreditor bütün mümkün borcalanlar arasında seçim edərək, öz məbləğini maliyyə cəhətdən daha dayanıqlı olan, onda əminlik yaradan və kreditorun bütün tələblərinə cavab verən subyektə verir. Borcalan da özünün müddətlilik və ödənişlik şərtlərini əsas tutaraq kreditoru seçir. Kreditin yaranmasının əsasını əmtəə-pul münasibətlərinin toplusu təşkil edir. Buna uyğun olaraq, kredit əmtəə və pul formasında çıxış edə bilər. Bank, kommersiya, istehlak, lizinq, ipoteka, beynəlxalq və dövlət kreditləri mövcuddur. Dövlət kreditinin kredit münasibətlərinə aid edilməsi bir çox maliyyəçilərdə şübhə yaradır. Onlar dövlət kreditini maliyyə sisteminin bir hissəsi kimi nəzərdən keçirirlər. Dövlət krediti, bir tərəfdən, göstərilən prinsiplər əsasında kreditorla borcalan arasındakı klassik kredit münasibətlərini, dövlətin tərəflərdən biri kimi çıxış etdiyi münasibətləri nəzərdə tutur. Digər tərəfdən, dövlət öz funksiyalarını yerinə yetirərək mərkəzləşdirilmiş fondların formalaşdırılması və bölüşdürülməsi üçün borc fondundan istifadə edir və bunlar da maliyyə münasibətləridir. Beləliklə, maliyyə və kredit münasibətlərinin qovuşuğunda yerləşən dövlət krediti kreditlə maliyyə arasındakı əlaqəni təsdiq edir. Bu əlaqə hər iki iqtisadi kateqoriyaya xas olan bölüşdürmə funksiyasının oxşarlığından da törəyir. Kreditin mahiyyəti onun funksiyalarını üzə çıxarır. Bunlar yenidən bölüşdürmə funksiyası və nağd pulların kredit pulları ilə əvəzlənməsi funksiyasıdır. Bütün kredit münasibətlər toplusu kredit sistemini əmələ gətirir. Kredit sisteminin institusional tərifi də mövcuddur. Bu tərif kredit institutlarının toplusunu əks etdirir. Kredit sisteminin təşkilati strukturu mürəkkəb və qeyri-bircinsdir. Xarici ölkələrin əksəriyyətində kredit sisteminə milli qanunvericiliklə nizamlanmış üç səviyyə daxildir: mərkəzi bank, kommersiya bankları və digər xüsusi kredit-maliyyə müəssisələri. Birinci səviyyə mərkəzi banklar və ya bəzən adlandırıldığı kimi, mərkəzi emissiya banklarıdır. Məsələ ondadır ki, ölkənin qanuni ödəniş vasitələrinin emissiyasını həyata keçirməklə bağlı inhisarçı hüquq məhz mərkəzi banka məxsusdur. Mərkəzi bankların əsas məqsədləri pul kredit sisteminin dayanıqlığının təmin edilməsi və kommersiya banklarının stabil fəaliyyətidir. Ölkənin mərkəzi bankı öz statusuna uyğun olaraq aşağıdakı formalarda təzahür edir: Mərkəzi bank üç əsas funksiyanı yerinə yetirir: tənzimləyici, nəzarətedici və informasiya-tədqiqat.

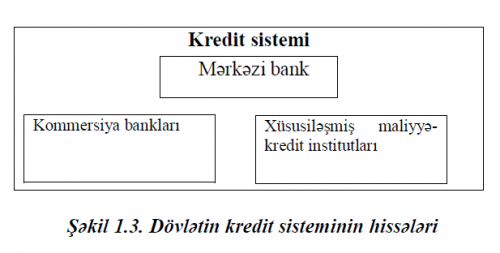

Mərkəzi bank öz fəaliyyətində aşağıdakı alətlərdən istifadə edir. Devalvasiya \ revalvsiya. Milli valyuta kursunun devalvasiya yolu ilə tənzimlənməsi, yəni onun rəsmi kursunun əlaqələndirici valyutaya nəzərən aşağı düşməsi (revalvasiyada – kursun yüksəlməsi) sonradan rəsmi qeydiyyatı ilə birlikdə valyuta münasibətinin kəskin sıçrayışını və dəyişikliyini nəzərdə tutur. Adətən, «devalvasiya» və «revalvasiya» terminləri qeyd olunmuş dəyişmə kursu olan rejimin xarakteristikasında istifadə olunur. Üzən mexanizmdə kursun dəyişmə halında isə uyğun olaraq «qiymətdən düşmə» və «bahalaşma» terminləri tətbiq olunur. Açıq bazardakı əməliyyatlar dövlətin qiymətli kağızlarının təkrar bazardakı alışından və ya satışından ibarətdir. Əgər mərkəzi bank açıq bazarda qiymətli kağızları satır, kommersiya bankları isə onları alırsa, onda kommersiya banklarının resursları da, uyğun olaraq onların müştərilərə borc vermək imkanı da azalır. Bu, dövriyyədəki pul kütləsinin azalmasına və uyğun olaraq, dəyişmə kursunun yüksəlməsinə gətirib çıxarır. Bazarda kommersiya banklarından qiymətli kağızlar alan mərkəzi bank onlara əlavə vəsaitlər verir və onların borc təqdim etməklə bağlı imkanlarını genişləndirir. Nəticədə pul kütləsi artır, valyuta kursu isə aşağı düşür. Açıq bazarda əməliyyatların köməyi ilə pul kütləsinin tənzimlənməsi nəticə etibarilə intervensiyaya bənzəyir və mübadilə kursunun dəyişməsinə gətirib çıxarır. Açıq bazarda mərkəzi bankın qarşılıqlı əks əməliyyatlarının uyğunlaşdırılması və tutuşdurula bilən ölçüdə intervensiyalar sterilləşmə adlanır və mübadilə kursunun dəyişməsinə baxmayaraq, pul kütləsinin həcmini saxlamağa imkan verir. «Açıq bazarda əməliyyatlar» termini ilk dəfə XX əsrin 20-ci illərində ABŞ-da istifadə olunmağa başlamışdır. Burada dövlətin bu növ əməliyyatları daha geniş vüsət almışdır. 30-cu illərin əvvəllərində bu alət Böyük Britaniyada tətbiq olunmağa başlamış və Ingiltərə Bankının siyasətində uçot əməliyyatlarının payını tədriclə azaltmışdır. Təqribən elə həmin dövrdə Almaniya Reyxsbankı da açıq bazarda əməliyyatların həyata keçirilməsinə başlamışdır. Uçot norması. Uçot mexanizmi monetar tənzimlənmənin mühüm alətini təmsil edir. Bu mexanizmdə monetar tənzimlənmə orqanları öz kreditlərinin təqdim olunma məbləğini və şərtlərini dəyişdirmək yolu ilə ehtiyat pulların miqdarına və dəyişmə kursuna təsir göstərə bilirlər. Belə ki, uçot normasının artırılması faiz norması daha aşağı olan ölkələrdən kapitalın axıb gəlməsini stimullaşdırır və bu da xarici valyuta kütləsinin artmasına və milli pul vahidi kursunun yüksəlməsinə səbəb olur. Məsələn, 1980-ci illərin əvvəllərində ABŞ administrasiyası tərəfindən Qərbi Avropa ölkələri və Yaponiya ilə müqayisədə müəyyənləşdirilmiş daha yüksək faiz norması digər ölkələrin investorları üçün dolları cəzbedici etmişdir. Məhz bunun sayəsində Birləşmiş Ştatlarda əlavə iş yerləri açılmış, nəticədə iqtisadi inkişaf sürətinin artırılması üçün zəmin yaradılmışdır. Məcburi ehtiyat normaları. Monetar hakimiyyət kommersiya banklarının onlarda saxlamalı olduqları məcburi ehtiyatların ölçülərini dəyişdirmək yolu ilə mübadilə kursuna təsir göstərə bilərlər. Məsələn, məcburi ehtiyat normasının yüksəldilməsi bank sistemini məcbur edəcək ki, depozitlərin verilmiş səviyyəsini örtmək üçün ehtiyatların daha böyük miqdarını saxlasın. Bu isə nəticədə milli pullara olan təklifin azalmasına və kursun yüksəlməsinə gətirib çıxarar. Lakin son illər məcburi ehtiyat normalarının azalma və ya tamamilə ləğv edilmə tendensiyası nəzərə çarpmışdır. Bu, bankların rəqabətədavamlılıq qabiliyyətinin itməsi ilə əlaqədardır. Məsələ ondadır ki, mərkəzi bank, adətən, ehtiyat hesabları üzrə kommersiya banklarına faiz ödəmir. Nəticədə kommersiya bankları bu ehtiyatlardan heç nə qazanmır və həmin pulu borc verəcəkləri halda qazana biləcəkləri gəliri itirirlər. Mərkəzi banklar mülkiyyət əlamətinə görə dövlət, səhmdar və qarışıq mərkəzi banklara bölünürlər. Mərkəzi dövlət bankları Alman Federal Bankı, Ingiltərə Bankı və Fransa Bankıdır. Səhmdar mərkəzi bankların ən parlaq nümunəsi ABŞ-ın Federal ehtiyat sistemidir. Qarışıq mərkəzi banklara elə banklar aiddir ki, onların kapitalında dövlətlə birlikdə şəxsi sektor da iştirak etsin (Yaponiya Bankı). Dövlətin kredit sisteminin ikinci səviyyəsində kommersiya bankları yerləşir. Onların ən iriləri geniş əhatəli əməliyatlar keçirən və müştərilərə tam maliyyə xidməti göstərən universal profilli institutlardır. Kommersiya banklarının əsas funksiyalarını üç qrupda birləşdirmək olar: Bank resursları bankın xüsusi vəsaitlərindən, yəni onun kapitalından və cəlb edilmiş vəsaitlərdən, yəni borc vəsaitlərindən ibarətdir. Cəlb edilmiş vəsaitlər bankın digər kredit təşkilatları, müəssisə və vətəndaşlar qarşısındakı öhdəliklərini nəzərdə tutur. Onlar öz vəsaitlərini bankda müxbir, hesablaşma və cari hesabların qalıqları qismində, depozitlər şəklində, bankın qiymətli borc kağızlarına yatırımlar şəklində qoyurlar. Bank kapitalının doldurulması və ya xərclənməsi ilə əlaqədar olan əməliyyatları, yəni vəsaitlərin cəlb edilməsi və qaytarılması ilə bağlı əməliyyatları passiv əməliyyatlar adlandırmaq qəbul olunmuşdur. Bu onunla izah olunur ki, bankın xüsusi vəsaitləri və öhdəlikləri balansın passivində əks olunur (balansın sağ tərəfində). Bankın xüsusi yatırımları balansın aktivində əks olunur və uyğun olaraq aktivlər adlanır. Aktivlərlə bağlı əməliyyatları isə aktiv əməliyyatlar adlandırırlar. Kredit sisteminin üçüncü səviyyəsi ixtisaslaşmış kredit-maliyyə müəssisələridir. Ixtisaslaşmış kredit-maliyyə institutlarına (Böyük Britaniyada onları bankətrafı institutlar da adlandırırlar) investisiya bankları və şirkətləri, etibarlılıq şirkətləri, ipoteka bankları, təqaüd fondları, bütün mümkün ola bilən qarşılıqlı və pay bankları, kredit ittifaqları və assosiasiyaları, malların möhlət ödənişli satışının maliyyələşdirilmə kompaniyaları, faktorinq, forfeytinq, lizinq kompaniyaları və b. aiddir. Adı çəkilən müəssisələrin bəziləri tarixən maliyyə xidmətinin ayrı - ayrı növlərinə olan tələbatın təmin edilməsi ilə bağlı kəsirlərin yarandığı yerdə əmələ gəlirdi. Onlar kiçik əmanətlərin cəlb edilməsi, torpaq və daşınmaz əmlakın girov krediti, istehlak krediti, kənd təsərrüfatı istehsalçılarına kredit, xarici ticarət üzrə hesablaşma və maliyyələşmə əməliyyatları, sənaye şirkətlərinin qiymətli kağızlarının yerəlşdirilməsi və kapitalın investisiya olunması kimi sferalarda daha geniş yayılmışlar. Ixtisaslaşmış kredit-maliyyə müəssisələrinin daha əhəmiyyətliləri arasında emissiya-təsisçi fəaliyyəti ilə məşğul olan investisiya banklarını göstərmək lazımdır. Bu banklar sənayenin qiymətli kağızlar bazarında onların buraxılması və yerləşdirilməsi ilə bağlı əməliyyatları həyata keçirirlər.Investisiya bankları, bir qayda olaraq, öz səhmlərini satmaq yolu ilə və ya kommersiya banklarının krediti hesabına kapital cəlb edirlər. Onların depozit cəlb etmək hüququ, iqtisadiyyatın müxtəlif sahələrinin uzunmüddətli kreditləşməsini və maliyyələşməsini həyata keçirmək hüququ yoxdur. Əmanət müəssisələri də kredit sistemində mühüm yer tutur. Onları üç növə ayırmaq olar: Mühüm əhəmiyyət kəsb edən xüsusi kredit müəssisələrindən biri də sığorta şirkətləridir. Onların xarakterik xüsusiyyəti vəsaitlərin cəlb edilməsinin spesifik forması – sığorta polisinin satışıdır. Sığorta şirkətləri vəsaitlərin yerləşdirilməsi prosesində digər kredit müəssisələri ilə rəqabət aparırlar. Onların aktivlərinin əsas maddəsi – sənaye şirkətlərinin istiqrazları, səhmlər, dövlətin qiymətli kağızlarıdır. Sığorta obyektinə görə sığorta şirkətləri həyatın və əmlakın sığortası ilə məşğul olan şirkətlərə təsnifatlanırlar. Təqaüd fondları şəxsi şirkətlər və dövlət müəssisələri tərəfindən yaradılır, müəyyən yaşa çatan fəhlə və qulluqçulara təqaüdlərin verilməsini nəzərdə tutur. Şəxsi təqaüd fondları fəhlə və qulluqçuların öz əmək haqlarından verdikləri ödəmələr hesabına yaradılır. Sahibkarların ödəmələrini isə üzərinə vergi qoyulmuş gəlirdən tutulan haqlar təşkil edir. Təqaüd fondlarının aktivləri əsasən fondu təsis edən müəssisələrin qiymətli kağızlarına, o cümlədən ona birləşmiş və asılı şirkətlərin qiymətli kağızlarına qoyulur. Investisiya şirkətləri öz öhdəliklərini (səhmlərini) kiçik sahiblər arasında yerləşdirir və əldə olunmuş vəsaitləri qiymətli kağızların alınması üçün istifadə edirlər. «Açıq tipli» və «bağlı tipli» investisiya şirkətləri mövcuddur. «Açıq tipli» investisiya şirkətləri səhm sahiblərinin tələbi ilə öz səhmlərini almaq öhdəliyinə malikdir, «bağlı tipli» investisiya şirkətləri isə belə hüququ vermirlər. Maliyyə şirkətləri - topdan və pərakəndə ticarətdə malların satışını kreditləşdirən institutlardır. Onlar müştərilərin öhdəliklərini alaraq ticarətçilərin möhlətlə satdıqları mallar üzrə onlara kredit verirlər. Digər maliyyə şirkətləri isə malları möhlətli ödəmə şərti ilə yükləyən sənaye şirkətlərinə borc verirlər. Son illər inkişaf etmiş xarici ölkələrin kredit sistemlərinin inkişafında ən mühüm tendensiyalardan biri – bankların ayrı-ayrı növləri arasında, bank və qeyri - bank kredit təşkilatları arasında olan fərqlərin silinməsidir. Iri bank fəaliyyətinin universallaşdırılmasına istiqamətlənən qlobal tendensiya bir sıra kredit institutlarının ayrı-ayrı bank əməliyyatlarındakı ixtisaslaşması ilə uyğunlaşır. Beləliklə, kredit münasibətlərini və bu münasibətləri təşkil edən institutların toplusunu təmsil edən kredit sistemi üç səviyyədən ibarətdir: mərkəzi bank, kommersiya bankları və xüsusiləşmiş kredit -maliyyə müəssisələri (şəkil 1.3.).

Müddətlilik prinsipi maliyyə resurslarının borcalan tərəfindən kreditora qaytarılmasında müddətliliyi əks etdirir. Kredit müddətlilik prinsipinə görə qısamüddətli (1 ilə qədər) və uzunmüddətli (1 ildən çox) kimi təsnifatlana bilir.

Təminatlılıq prinsipi kreditora hüquq verir ki, borcalandan onun borcunu faizlə qaytarmaq öhdəliyinin təmin edilməsini tələb etsin. Bir çox hallarda təminat formasında daşınmaz əmlak obyektləri çıxış edir. Lakin 1997-ci ildə Yaponiyada daşınmaz əmlak qiymətlərinin kəskin şəkildə aşağı düşməsi səbəbindən yaranan bank böhranı təminat portfelinin diversifikasiyasının zəruriliyini təsdiq etdi.

Kreditin məqsədli istifadə prinsipi borcalanın kreditordan aldığı vəsaitlərin istifadə olunacağı məqsədlərin kredit müqaviləsində müəyyənləşdirilməsini nəzərdə tutur. Prinsipin tətbiq olunma səbəbi kreditorda əminlik yaratmaqdır ki, vaxtı çatanda borcalan borcu və faizi qaytara biləcək və onun borc almaqla həyata keçirmək istədiyi məqsədlər potensial şəkildə mənfəət gətirəndir.

Mərkəzi bankın əsas funksiyası dövlətin monetar siyasətini reallaşdırmaqdır. Monetar siyasətin növündən asılı olaraq, mərkəzi bankların əsas məqsədləri aşağıdakılar ola bilər: qiymətlərin stabilliyi, milli valyutanın dayanıqlığı, pul kütləsinin stabilliyi və başqaları. Monetar siyasətin dörd növü mövcuddur:

Valyuta intervensiyası. Monetar tənzimlənmə orqanları valyuta bazarlarında intervensiyaları müxtəlif məqsədlərlə, o cümlədən dəyişmə kursunun saxlanması üçün və beynəlxalq ehtiyatların arzuolunan səviyyəsinin əldə edilməsi üçün həyata keçirir. Milli valyuta kursunun yüksəldilməsi üçün xarici valyutanın satışı, aşağı salınması üçün isə alışı həyata keçirilir. Valyuta intervensiyasının həyata keçirilməsinin müxtəlif üsulları var. Məsələn, ABŞ-ın Federal ehtiyat sistemi dövri olaraq gizli intervensiyalar aparırsa, Almaniya Federal bankı və Ingiltərə Bankı özlərinin bu tədbirdəki iştiraklarını geniş işıqlandırırlar ki, intervensiyaların həyata keçirilməsi üçün valyuta xərci azalsın. Bəzən mərkəzi bank bazarı «şifahi intervensiyalar» yolu ilə saxlamağa cəhd edir, yəni valyuta kursunun hərəkət tendensiyasına nəzərən özünün maraqlı olması barədə iştirakçıları məlumatlandırır.

Kredit sisteminin fəaliyyəti təkcə maliyyə sistemi ilə deyil (toplum halda onlar maliyyə-kredit sistemini əmələ gətirirlər), pul və valyuta sistemləri ilə də sıx əlaqədardır. Bu qarşılıqlı əlaqə aşkardır, çünki pullar (valyuta) kredit obyektidir, pul münasibətləri isə kredit və maliyyə münasibətlərinin yaranmasının zəruri şərtidir. Kredit münasibətləri kimi maliyyə münasibətləri də pul münasibətlərinin bir hissəsidir. Ona görə də maliyyə –kredit sistemi pul sisteminin müəyyən bir hissəsinə aid edilə bilər.