3.2 Artım matrisi–Boston Konsaltinq Qrupu (BCG group)

3.2 Artım matrisi–Boston Konsaltinq Qrupu (BCG group)

1960-cı ilin ortalarında bir çox kompaniyalar fəaliyyət növləri portfelində tarazlığı qiymətləndirmək üsullarını axtarmağa başladılar. Bəzi kompaniyalar yenicə formalaşan və Mead Paper korporasiyasına xidmət göstərdiyi zaman dörd kateqoriya üzrə əldə etmənin təsnifatı metodunu hazırlayan Boston Consulting Group firmasına müraciət etməyə başladılar. 1970-ci ildən bu metod artım matrisi – xüsusi çəki, yaxud da Boston matrisinə (Henderson, 1970) çevrildi. Şəkil 3.5-də Boston Consulting Groupun metodunun əsasında duran iki ölçmə təsvir olunmuşdur.

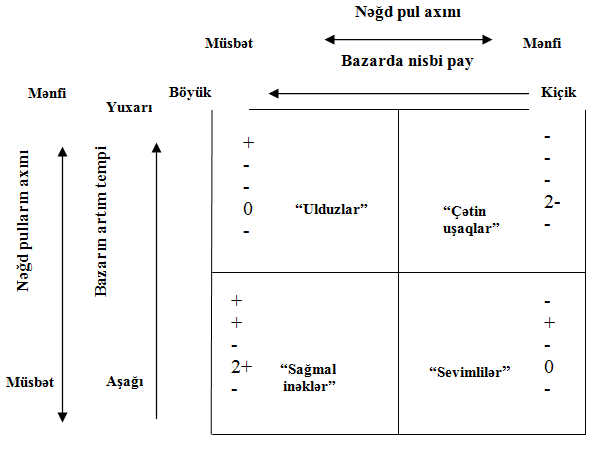

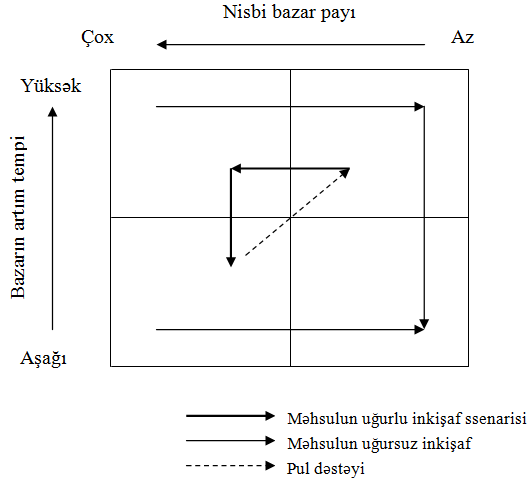

3.2.1. Bazarın artım tempi Şəkil 3.5 Artım matrisi-bazar dövriyyəsində xüsusi çəki Məhsulun bazara çıxarılması zamanı aydındır ki, xərclər əhəmiyyətli dərəcədə gəliri üstələyir. Tədqiqata və hazırlamalara, istehsal gücünün yaradılmasına və marketinq mövqeyində güclənməyə çəkilən xərcləri ödəmək lazım gəlir. Bilindiyi kimi, məhsulun həyat tsiklinin başlanğıc və giriş fazasında nəğd axınlar mənfi olacaq və buna görə də digər mənbələrdən (yaxu da kənar kreditorlardan borc almaqla) müəssisəyə vəsait qoyulması ehtiyacı yaranacaq. Məhsulun bazarda möhkəmlənməsi ilə gəlirlər yüksəlsə də, müəssisə sonrakı kapital qoyuluşlarına ehtiyac duyması səbəbindən hələ də vəsait aclığı hiss edəcək. Əgər istehsalın həcmi xammal alışı həcmindən aşağı, satışdan isə yuxarı olarsa, bu problemlər, inkişaf edən bazarlarda tarazlığın olmaması səbəbindən, daha da dərinləşəcək. Sürətli artım zamanı mənfəət ən yüksək həddinə çata bilər, lakin təkrar investisiyalara kəskin tələbatlar olur (ikinci və üçüncü nəsil məhsullar, seqmentdə əmələ gələn tələbatı ödəmək üçün məhsulun assortimentitin genişləndirilməsi və s.). Bu mərhələdə nəğd axınlar balanslaşa və ya ümumilikdə çox cüzi artıqlıq əmələ gələ bilər. Məhsulun həyat tsiklinin artım fazasından yetkinlik fazasına keçməsindən sonra mənfəət göstəriciləri düşür, çünki, nou-hou daha asan əldə olunan, diferensiasiya isə daha az nəzərəçarpan olur. Yeni iştirakçıların bazara girməsi ilə rəqabətin fəallaşması əldə olunan mənfəətin həcminin azalmasına səbəb ola bilər, lakin, eyni zamanda kapital investisiyalarının həcminin azalması izafi nəğd axınların daxil olması potensialını öz maksimumuna çatır. Formalaşmış bazarlarda fəaliyyət göstərən kompaniya üçün nəğd axınların daxil olması potensialı daxili möhkəmliyin təminatçısı rolunu oynayır. Belə kompaniyaları “mavi fişkalar”(blue chips) adlandırırlar, misal üçün, Unilever və ya GE. Şəkil 3.5-də bu dəyişiklik yüksək artım tempində mənfi nəğd axınları şəklində, aşağı artım tempində isə müsbət nəğd axınları şəklində göstərilib (formalaşmış bazarda). Tənəzzüllə xarakterizə olunan məhsulun həyat dövründə artan təzyiqlər nəticəsində mənfəət göstəricisi aşağı düşür, lakin, investisiya səviyyəsi minimal vəziyyətdə qalır. Həyat dövrünün bu mərhələsində məhsulun mövcudluğu, ancaq, pul vəsaitlərinin daxil olmasına səbəbindəndir və daxil olan pul vəsaiti qoca məhsulların ölümündən sonra yeni məhsulların meydana çıxarılması üçün növbəti nəsil məhsullara yatırılır. 3.2.2. Nisbi bazar payı Simon & Schuster Adult Publishing Group –un bölməsi The Free Press nəşriyyatının icazəsi ilə müəllifləri R.D.Buzzell və B.T.Gale olan THE PİMS PRİNCİPLES kitabından götürülmüşdür. Müəlliflik hüququ © 1987 The Free Press-ə məxsusdur. Bütün hüquqlar qorunur. “Sağmal inəklərin” əlverişli cəhətlərini yavaş inkişaf edən bazarda az paya malik “sevimlilərin” xüsusiyyətlərinə qarşı qoymaq olar. Bazarın yetkinliyi investisiyaya tələbatın aşağı olduğunu göstərsə də bazar payının aşağı olması mənfəət səviyyəsinin və nəğd axınları kəmiyyətinin bazarda liderlik edən kompaniyanın göstəriciləridən əhəmiyyətli dərəcədə geri qalması anlamına gəlir. Şəkil 3.5-də göstərildiyi kimi sadə toplamalar nəticəsində nəğd axınları kəmiyyətinin sıfıra bərabər olduğunu görəcəyik. Əgər belə situasiyaya daha real olaraq yanaşsaq, onda, nəğd axınlarının ya müsbət, ya da mənfi olmaqla çox kiçik rəqəm olduğunu görə bilərik. Bu sektorda biznes istiqaməti ona görə “sevimli” adlanır ki, onların mövcudluğu ucuz olur və müəyyən razılıq hissi gətirir. Bununla belə, kompaniya üçün onların maliyyə əhəmiyyəti azdır. Təhlükə ondan ibarətdir ki, onlar öz əhəmiyyətlərinə proporsional olmayacaq dərəcədə inzibati resursları və vaxtı məşğul edə bilərlər. Bu sektorda yeni texnologiya ilə və ya qlobal bazarın iştirakçıları ilə rəqabətə görə əvvəlki cəlbediciliyini itirmiş mənfəətli biznes istiqamətləri ola bilər. Heç vaxt mövcudluq mənbəyi olmayan indi ağır vəziyyətini yaşayır və ya Drukerin təbiri ilə desək keçmişdə qalıb. Kiçik bazar payına malik və fomalaşmış bazarda “dünənki” mövcudluq mənbəyi olan “sevimlilər” (və ya artım matrisi – xüsusi çəkiylə bağlı olaraq onları tez-tez “itlər” də adlandırırlar) cari vaxtda çox az pul gətirir və gələcəkdə böyük pullar gətirməsi perspektivi də yoxdur. 3.2.4. Səmərəlilik dövrələri Şəkil 3.7 Artrım matrisi-xüsusi çəkiyə uyğun olaraq məhsulların inkişaf ssenariləri 3.2.5. Bazar dövriyyəsində artım matrisi - xüsusi çəkinin tərəfdarları və əleyhdarları Artım matrisi-xüsusi çəki Peters və Uotermanın üstünlüyə dair fikirləri və Porterin rəqabət strategiyasına dair müasir baxışları ilə birgə öz cəlbediciliyi və peşəkarlığı ilə seçilən və işgüzar mühitdə geniş istifadə edilən nadir biznes tədqiqatlarından biridir. Müvəffəqiyyət özlüyündə onların bir-birinə zidd olana çevrilməsindədir, geniş yayılmalarında mühüm rol oynayan sadəlik isə realizm və ya mürəkkəbliyin olmaması ilə onları ittihamlara qarşı dişbatan edir. Hər halda siz hansı alətdən istifadə etməyinizdən asılı olmayaraq, onun zəif və güclü tərəfləri barəsində özünüzə hesabat verməlisiniz.

Şaquli xətt boyunca ilk ölçmə bazarın artım tempinin nəğd axınlara təsirini ölçməyə imkan verir. Bu ölçmə “vasitəçi” rolunu oynayır və ya başqa sözlə, bazarın artım tempi asan ölçüldüyündən “məhsulun həyat dövranı” anlayışının əvəzedicisi rolunu oynayır (bax. Hooley, 1994). O, məhsulun bütün həyat dövrünə tipik olan strategiyanı və onunla bağlı xərcləri əks etdirir.

Arım matrisi-xüsusi çəkinin üfüqi oxu nisbi bazar payını əks etdirir. Bazarın artım tempi vəsaitlərin xərclənməsində (və ya investisiyalara tələbata) faydalı indikator rolunu oynadığı halda, bazar payı vəsaitlərin daxil olması ilə əlaqədar göstərici hesab olunur. Rəqiblərlə müqayisədə daha böyük bazar payı vəsaitlərin daha fəal axını ilə bağlıdır və miqyas artımının və toplanmış təcrübə əyrisinin müsbət effektlərindən şərtlənib. Boston Consulting Groupu tərəfindən 1960-cı illərdə irəli sürülən toplanmış təcrübə əyrisi anlayışı bu qarşılıqlı əlaqə üçün əsas hesab olunur, lakin, bu konsepsiyanı müdafiə edən sübutlar 1970-1980-cı illərdə aparılan PİMS tədqiqatlarında bir daha öz əksini tapdı. Nisbi bazar payı faktiki olaraq mənfəətlilik anlayışının əvəzedicisi kimi işlədilir. Belə yanaşmanın əsasında duran zəmin hakim bazar payının daha yüksək mənfəətliliyə gətirib çıxarmasıdır. Əlavə sübutlar Doyl (Doyle, 2002,p.170) tərəfindən bu yaxınlarda irəli sürüldü, o göstərir ki, tez realizə olunan istehlak malları üçün satışdan mənfəət bazarda lider mövqeyində olan kompaniyalarda orta hesabla 18%, “2 nömrəli” brendlərdə 3%, digərlərində isə yoxdur.

Beləliklə, nəğd axınların mənfi kəmiyyəti bazar payının aşağı olması ilə bağlıdır, kompaniyanın bazar payı yüksəldikdə isə nəğd axınlar müsbət olur. Boston Consulting Group bu qarşılıqlı əlaqəni təcrübənin yığılması effekti ilə izah edir. Onlar sübut edirlər ki, kompaniya bazar təcrübəsi qazandıqca cari xərclər ixtisara düşür. Bu, əsas etibarilə təhsil əyrisinin nəticəsində, yəni, kompaniyanın qarşıya qoyulmuş vəzifələri daha asanlıqla yerinə yetirməsi nəticəsində meydana çıxsa da, miqyas artımından qənaət və kapital qoyuluşlarının rentabelliyindən doğan digər üstünlüklər də mövcud olur.

Yığılmış təcrübə əyrisi bazar payı ilə qarşılıqlı əlaqə tsikli vasitəsilə bağlıdır: böyük bazar payına malik kompaniya rəqiblərinə nisbətən daha böyük təcrübə qazanır. Təcrübənin yığılması xərcləri aşağı salır. Xərclərin aşağı salınması maksimal bazar payına malik kompaniyanın müəyyən bazar qiymətində maksimal mənfəət alması deməkdir, maksimal mənfəət və ya satışdan gəlir əldə edən kompaniya böyük bazar payını saxlamaq üçün tədqiqat və təkmilləşdirmələrə və ya marketinqə böyük vəsait xərcləyə bilər.

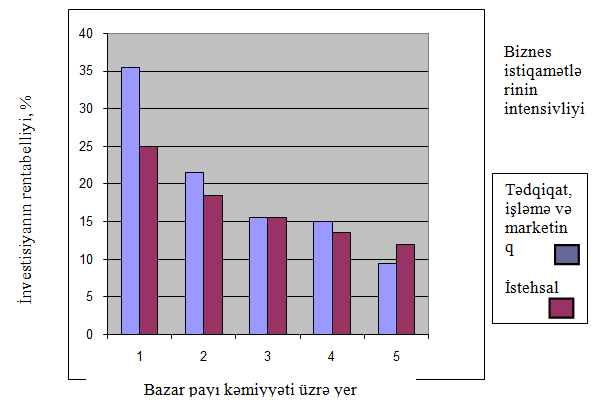

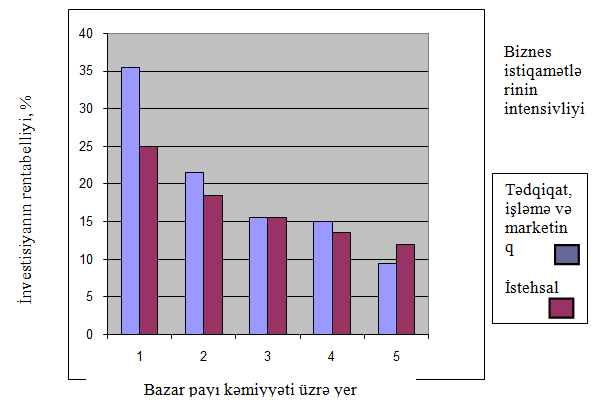

Marketinq strategiyasının mənfəətə təsirinin tədqiqi (PİMS) (Buzzell and Gale, 1987) artım matrisi-xüsusi çəkinin inkişafına yeni təkan verdi. O, investisiyanın rentabelliyi və bazar payı arasında sıx əlaqə olduğunu göstərdi. Şəkil 3.6-da qismən nəticələri verilən tədqiqata görə intensiv istehsalla məşğul olan kompaniyalar üçün bazar payının 5-ci yerdən 1-ci yerə qalxması ilə investisiya rentabelliyi iki dəfə artır və bazar mövqeyinin yaxşılaşması zamanı tədqiqata, təkmilləşdirmələrə və marketinqə diqqət yönəldən kompaniyalar üçün bu üçə vurulur. Bu son dərəcə inandırıcı empirik nəticələr, məşğul olduğu hər işdə ən yaxşı olmağa çalışan GE kompaniyasının strategiyasının düzgün seçildiyindən xəbər verir.

3.2.3. İki ölçmənin birləşdirilməsi

Bazarın artımı ilə bağlı nəğd pula tələbat və bazarın ələ keçirilməsi nəticəsində potensial daxilolmanın uyğunluğundan ibarət iki ölçmə əsasında qurulmuş artım matrisi-xüsusi çəkidə qrafiki olaraq portfelin mahiyyəti əks olunmuşdur. Şəkil 3.5-də aşağı sol sektor daha maraqlıdır, çünki, burada aşağı sürətlə artan bazarda vəsaitə olan tələbat yüksək bazar payından irəli gələn yüksək vəsait daxil olmasına uyğun gəlir. Biznesin belə istiqaməti toplanmış təcrübənin üstünlüklərindən faydalana bilər. Formalaşmış bazarlarda olmaları və böyük bazar payına malik olmaq sayəsində onların investisiyaya olan tələbatı az olur. Onlar nəğdiyyənin generatoruna çevrilir və digər kommersiya fəaliyyətlərinə yatırılası vəsaitin potensial mənbəyi olurlar. Boston Consulting Group firması biznesin bu növlərini “sağmal inək” adlandırmışdır, çünki, onlardan digər istiqamətlərdə xərcləmək üçün əlavə vəsaitin əldə edilməsi məqsədilə istifadə etmək olar.

Öz əksər fəaliyyətlərini bu sektorda yerləşdirmiş bir çox kompaniyaları göstərmək olar. 1990-cı illərdə Böyük Britaniyada GEC korporasiyasında yetkin biznes istiqamətlərinə malik olması nəticəsində nəğdiyyə bolluğu var idi. Digər Britaniya kompaniyası RTZ mineral hasilatından əldə etdiyi vəsaiti bazarda liderlik etdiyi digər sektorların müxtəlif sahələrinə uğurla yatıra bildi. Belə “sağmal inəklər” bu günkü mövcudluğun mənbələridir, lakin, təhlükə ondan ibarətdir ki, onları həddən artıq inadla “sağırlar” və onlar öz rəqabətqabiliyyətlərini itirirlər və ya onlar tərəfindən artıq istehsal edilmişlərin passiv istehlakçılarına çevrilirlər. Korporativ səviyyədə arxayınçılığın yaranması təhlükəsi olur, çünki portfelində “sağmal inəklər” olan kompaniya heç də həmişə gələcək mövcudluq mənbələri haqqında düşünmürlər.

Şəkil 3.6. PİMS təhlili –bazarda pay effekti

Bir çox kompaniyaların portfelində “sevimlilər” var. Əksər bazarların yetkin olduğunu (hər halda, inkişaf etmiş iqtisadiyyatlarda) və bu bazarlarda yalnız bir məhsulun lider olduğunu nəzərə alsaq, onda, bütün məhsulların əksər hissəsini “sevimlilərin” sırasına aid etmək olar. Portfelində olan istiqamətlərin əksər hissəsi “sevimlilər” olan kompaniyalar GE kimi bazar rəqabətlərində ən yaxşı olmaq strategiyasını həyata keçirə bilməyəcəklər. Kiçik nisbi bazar payına malik yaxşı mənfəət əldə edən kompaniyalara da misallar çəkmək olar. Belə kompaniyaları ifadə etmək üçün “pullu sevimlilər” termini işlədilir və bu “sağmal inəklərlə” “sevimlilər” arasında sərhədə yaxın yerləşən biznes istiqamətini bildirir. Belə kompaniyaların strategiyalarından aşağıda bəhs ediləcək.

Yüksək artım templi bazarda böyük bazar payına malik kommersiya istiqamətinin nəğd axın kəmiyyəti “sevimlilərin” nəğd axın kəmiyyətinə analoji olsa da, tamamilə başqa perspektivə malikdir. Müəssisə hesablarının belə statistik təhlili təhlükə mənbəyi ola bilər, çünki, təhlil zamanı bu istiqamət “sevimlilərlə” eyni kateqoriyaya düşə bilər. Həmin sektorda yerləşən kompaniya əhəmiyyətli bazar payına malik olduğu üçün kommersiya gücünə malikdir, lakin, inkişafa investisiyanın vacibliyi səbəbindən böyük həcmdə izafi vəsait əldə edə bilmir. İndiki halda ola bilsin ki, bu çox da mənfəətli istiqamət deyil, lakin, lazımi qaydada köməklikdən sonra onlar gələcək mövcudluğun mənbələrinə çevrilə bilərlər. “Sevimliləri” “ulduzlardan” fərqləndirə bilməmək – portfelin təhlilinin sizə verə biləcəyi ən böyük dərslərdən biri məhz bu ola bilər. “Sevimlilər” tərəfindən yaradılan nəğdiyyənin kifayət qədər olmaması kompaniyanı ya onları “sağmağa”, ya da onlardan imtina etməyə və bu istiqamətə yeni investisiyalardan çəkinməyə sövq edir. Eyni zamanda əhəmiyyətli bazar payına malik analoji nəticəli istiqamətlər bazar payının saxlanılması və ya əldə edilməsi üçün investisiya qoyulmasına kifayət qədər əsas verir. Təəcüblü deyil ki, biznesin bu istiqaməti “ulduzlar” adlanır.

Sonuncu sektor yüksək artım templi bazarlarda kiçik bazar payına malik biznes istiqamətlərinin mənfi nəğd axınlara malik ola biləcəyini göstərir. Bu istiqamətlərdə yüksək mənfəət əldə etmək üçün təcrübə çatışmır və ya onlar miqyas artımından yaranan qənaətin üstünlüklərindən istifadə edə bilmirlər və eyni zamanda sürətlə inkişaf edən bazarda onların qalması üçün investisiyaya böyük ehtiyac var. Belə biznesdə fəaliyyət göstərən kompaniyaların düşdüyü vəziyyəti “çətin uşaq”, “sual işarəsi” və ya “dilemma” adlandırırlar. Əgər kompaniya bu istiqamətlərə vəsait ayırmasa, onda, sonuncular “ölüm tsiklinə” yuvarlanacaqlar. Yalnız indi zərərli olan bu məhsullar gələcəkdə də mənfəətli olmayan “uğursuzlara” çevriləcəklər. Alternativ ya ortaya qoyulan pulu ikiqat artırmaqdır, ya da oyundan çıxmaq: bazar payının əldə edilməsi və “ulduz” statusunun qazanılması üçün fəal vəsait yatırmaq, yaxud da həmin bazardan tamamilə çıxmaq. Bazar inkişafda olduğuna görə texnologiyanın dəyişdikcə açıq-aşkar inkişaf imkanları, üstünlük təşkil edən dizaynların meydana gəlməsi və yeni bazar seqmentlərinin yaranması imkanları mövcuddur. Rəqiblərin “ulduzları” əsas bazarlarda hökmranlıq edəcəklər, lakin, innovasiya mövqeləşdirilməsi və məqsədli bazarların seçilməsi ilə əlverişli imkanlardan istifadə etmək olar.

1980-cı illərdə Böyük Britaniyada fəaliyyət göstərən Amstrad kompaniyası personal kompüterlər bazarında məhz belə etdi. O, məhsulunu, bazarda möhkəm mövqe tutmuş rəqiblərinə nisbətən gec çıxartdı, ucuz və sadə mətn redaktorlarını elektrik cihazları pərakəndə tacirləri tərəfindən satışa çıxararaq müvəffəqiyyət əldə etdi. İlk uğuru yüksək səviyyəli xidmətlə təchiz edilmiş ucuz FK-ların bazara çıxarılması davam etdirdi. Bu məhsul da iqtisadi cəhətdən daha tələbatlı pərakəndə kompüter tacirləri vasitəsi ilə deyil, xidmətləri ucuz olan xırda müəssisələr tərəfindən satışa çıxarıldı. Bu onlara yeni bazar seqmentlərini ələ keçirməyə imkan verdi (ev istifadəçiləri və evdə işləyən peşəkarlar), onların rəqibləri isə bu zaman kommersiya sektorundan olan müştərilərə istiqamətlənmişdilər. Müəyyən vaxtdan sonra, rəqiblər daha mükəmməl maşınlar təklif edərək ona hücüm etdikdən sonra Amstrad bazardakı mövqeyini itirdi. Birləşmiş Ştatlarda Compaq kompaniyası da meynfreym-kompüterləri bazarının yetkinləşməsinin İBM kompaniyasını FK bazarına ciddi yanaşmağa məcbur edənədək İBM-lə mübarizədə bir neçə il müddətinə uğur qazandı. Lakin, çoxları belə hesab edir ki, bu bazarın pioneri olan İBM FK bazarına sonradan girən iştirakçıların vurduğu zərbədən hələ də özünə gələ bilməyib. Onun, indi, Dell Computers ilə İBM PC texnologiyasının yeni və daha səmərəli birbaşa biznes modeli ilə satılması əməkdaşlığının səbəbini müəyyən dərəcədə bununla izah etmək olar.

Artım matrisi-xüsusi çəki “ölüm tsiklinə” alternativ kimi aşağıdakı həyat tsikli irəli sürülür: “çətin uşaqları” “ulduzlara”(sabahkı mövcudluğun mənbələrinə) çevirmək üçün vəsait yatırmaq lazımdır və müəyyən vaxtdan sonra onlar “sağmal inəklərə”(indiki mövcudluğun mənbələrinə) çeviriləcəklər. Son nəhayətdə, bu “sağmal inəklər” “sevimlilərə” də çevrilə bilərlər. Şəkil 3.7-də bu ssenari təsvir olunur: nəğd pullar “sağmal inəklərdən” alınır və “ulduzlara” çevirmək üçün “çətin uşaqlara” yatırılır. “Ulduzların” sonrakı uğuru onların “sağmal inəklərə” çevrilməsi ilə yekunlaşır.

Alternativ fəlakətli ssenari kompaniyanın ilkin dövrlərdə bazara çıxaraq onun böyük hissəsini ələ keçirib sonra saxlaya bilməməsi zamanı baş verə bilər. Bu halda kifayət qədər mənfəətli istiqamətlərdə “ulduzlar”ın meydana çıxması və sonradan onların zərərverən “sağmal inəklərə” və daha sonra “sevimlililərə” və ya “itlərə” çevrilməsi mümkündür. Qəribə də olsa kompaniyalar qısamüddətli maraqlar güdəndə, bazara investisiya qoymağın əhəmiyyətini başa düşməyərək sürətlə mənfəət əldə etməyə istiqamətlənəndə hadisələr bu cür ardıcıllıqla inkişaf edir. İnsan orqanizminin şəklini çıxarmaq üçün cihazlar buraxan EMİ kompaniyasının uğursuzluğunu müəyyən dərəcədə bu səbəblərdən də izah etmək mümkündür. Kompaniya məhsulun keyfiyyətinə və texnoloji təkmilləşməsinə kifayət qədər vəsait ayırmadı və buna görə də ilkin mərhələdə ələ keçirdiyi bazar liderliyini sonrakı mərhələdə bazara daxil olan daha iri rəqiblərə vermək məcburiyyətində qaldı. Taleyin kinayəsinə bax ki, ilk rəqiblərdən biri-GE-sonda EMİ-nin böhrana uğrayan qız kompaniyasını aldı.

Mənfəət əldə etmək üçün “sağmal inəyin” həddən artıq sağılması onu rəqiblərin zərbələri qarşısında aciz vəziyyətə sala bilər ki, bu da digər fəlakətli inkişaf ssenarisini mümkün edə bilər. Məhz buna görə də Britaniya motosikl istehsalçıları dünya bazarında hökmranlıq etməyin yaratdığı arxayınçılıqla özlərini çətin vəziyyətə saldılar. Onlar cari təkmilləşmələrə və istehsal texnologiyasına kifayət qədər investisiya qoymadıqlarının zərərini çəkdilər və BSA, Norton, Triumph və Royal Enfield kimi firmalar Honda, Yamaha və Suzuki tərəfindən bazardan sıxışdırıldı.

Morrison və Uensli (Morrison and Wensley, 1991) artım matrisi-xüsusi çəkinin uğurunu ətraflı şəkildə izah etmişlər. Bu matris müxtəlif biznes sahələrinin mürəkkəb yığımını sahmana salmaqla psixoloji səviyyədə insanın təsnifata can atmasını təmin edir. O asan qavranılır, ilk görünüşdən cəlbedicidir, istifadə olunan şərti adlar və terminlər isə asanlıqla yadda qalır və istifadə edilən strategiya ilə birbaşa bağlıdır. Ola bilsin ki, bunlar, strateji alətdən istifadə etməyi əsaslandırmaq üçün kifayət etməsə də, araşdırmalar aparmağın çətin olduğu sferadan informasiya ötürülməsi üçün istifadə edilən həmin vasitənin səmərəlilik əlaməti kimi çıxış edir.

Tədqiqat nəticəsində artım matrisi-xüsusi çəkinin müdafiə edilməsi baxımından bir sıra sübutlar əldə edilmişdir. O, menecerlərə intiutiv səviyyədə cazibədar gələn nəğd axınları kəmiyyəti ilə bağlı sadə ideyaları təcəssüm etdirir – axı onlardan əksəriyyəti belə hesab edirlər ki, “mənfəət məsələsi mühasibat uçotundan, nəğdiyyə isə reallıqdan asılıdır...”. Xüsusən PİMS-in tədqiqatları artım matrisi – xüsusi çəkinin xeyrinə olan zəngin sübutlar mənbəyidir. Təhlil göstərdi ki, müsbət nəğd axınları “ulduzların” 72%-dən, “çətin uşaqların” 54%-dən, “sevimlilərin” 59%-dən, “sağmal inəklərin” 74%-dən daxil olur. Nəğd axınları kəmiyyətləri arasında fərq bazar payı oxu boyunca böyük və müsbət idi (böyük bazar payı əksər vaxtlarda müsbət nəğd axınlarla müşaiyət olunurdu), lakin, bazar artımı oxu boyunca o qədər də açıq-aşkar deyildi (formalaşmış bazarlarda yavaş artım nəğd axınlarını ancaq minimal səviyyədə artırır). Həmçinin göstərildi ki, bizim əksər vaxtlarda yaxşı hesab etmədiyimiz “sevimlilər” tez-tez müsbət nəğd axınlarının mənbəyinə çevrilir. Bütün bunlar az bazar payı olan biznes istiqamətlərinin özlərinə əlverişli oyuğ tapa bilməsi nöqteyi-nəzərindən artım matrisi-xüsusi çəkinin müddəaları ilə heç də həmişə uyğun gəlməyən strategiyaların inikasıdır. Misal üçün, avtomobil bazarında BMW kompaniyası nisbətən az paya malikdir, lakin, onu əksər vaxtlarda ən uğurlu rəqib hesab edirlər. Məhsulunun keyfiyyəti və idman imici ona rəqiblərinin analoji məhsullarından daha yüksək qiymət qoymağa imkan verir. BMW kompaniyası problemlərlə yalnız Britaniyanın Rover firmasını başıbəlalı ələ keçirərək öz oyuğunu əsas bazarın həcminə kimi genişləndirmək istəyəndə qarşılaşdı.

Dəbli meyllər artım matrisi – xüsusi çəkinin məşhurlaşmasına gətirib çıxardı. Bu o deməkdir ki, həmin ideya anlaşıqlıdı, o əksər menecerlərin xoşuna gəlir və beləliklə də strateji vahidlər (SBU) və mərkəzi ştab-qərargah arasında kommunikasiyanı təmin edən vasitə rolunu oynayır. O, biznes-leksikada tez-tez istifadə edilməyə başladı. Onun tətbiqi və terminologiyasından istifadə icraçı direktorların qeyri-rəsmi klublarının üzvlük simvoluna çevrildi. Strateji nöqteyi-nəzərdən o, kompaniyaya bazarın şıltaqlıqların dözməməyə və müəyyən xəttə riayət etməyə imkan verdi. Menecerlər fiqurların şahmat taxtasında olduğu kimi SBU-ları matris daxilində yerini dəyişdirərək bütün biznesə nəzarət edə bilmək kimi aldadıcı təsəvvürlər yarana bilər. Lakin, təbii ki, bir oyunçu şahmat taxtasında bütün fiqurların nə cür yerləşdiyini özü təkcə həll etmədiyi kimi, ayrıca götürülmüş oyunçu da bu və ya digər SBU-nun matris daxilində nə cür yerini dəyişdirmək lazım gəldiyini müəyyənləşdirə bilməz.

Artım matrisi-xüsusi çəkinin ən böyük üstünlüyü onun sadə olmasıdır. Bu matris bir sıra vacib strateji məsələləri bir yerə yığır və onları tez təqdim etməyə və başa düşməyə imkan verir. Artım matrisi-xüsusi çəki ilə bağlı ən ciddi təhlükə də elə buradan yaranır. Təşkilatın strategiya seçərkən ancaq kor-koranə olaraq bu matrisə əsaslanması da qeyri-ciddi olardı.

Artım matrsinin çatışmamazlıqlarını sübut etmək onun üstünlüklərini qabartmaq qədər asandır. SBU-nun və ya mümkün bazar əməliyyatları növlərinin tam müəyyənləşdirilməyib. Misal üçün, Harrier Jump Jet reaktiv təyyarə modelini buraxan British Aerospace kompaniyası şaquli uçuş üzrə digər qırıcı təyyarələrin olmaması şərti daxilində özünü bazarda hakim mövqedə olan kimi təqdim edə bilər. Əksinə, elə bu kompaniyanı taktiki müdafiə üçün aviasiya texnikasının kiçik istehsalçısı da hesab etmək olar, çünki, Harrier – müdafiə ilə bağlı ümumi problemlərin çoxlu həllərindən yalnız biridir. Məhsul bazarının müəyyənləşdirilməsi məsələsi bazarın artım tempinin və bazar payının həcminin qiymətləndirilməsindən çətindir. Bu məlumatların əldə edilməsi problemli ola bilər, lakin, hətta kompaniya artım matrisi-xüsusi çəkidən istifadə etmirsə də, çətin ki, belə informasiyaların toplana bilməməsi firmanın fəaliyyəti üçün həyati əhəmiyyət kəsb etsin. Bundan başqa, bu alət ayrıca faiz göstəricilərinin hesablanması üçün deyil, ümumi təsnifatın və yerdəyişmənin müəyyənləşdirilməsi məqsədini güdür.

Bu alətin sadəliyi, şübhəsiz ki, ondan sui-istifadə etməyə həvəs oyadır. Lakin, daha ciddi təhlükə hətta fundamental ilkin şərtlərinin çətin başa düşüldüyü daha mürəkkəb alətlərin səhv tətbiq edilməsi zamanı yaranır. 1972-ci ildə tədqiqatçılar iddia edirdilər ki, “beş ildən çox müddətə gələcək mövqelərin proyeksiyasını verə bilən təkcə bu sadə sxem kompaniyanın mənfəət əldə edə bilməsi mümkünlüyünü, borclanma həcmini, artım və rəqabətqabiliyyətlilik potensialını qiymətləndirmək üçün kifayətdir”. Əlbəttə ki, artım matrisi-xüsusi çəkinin çatışmamazlıqları var, lakin, o bir çox üstünlüklərə də malikdir. Aydındır ki, o hərtərəfli həll kimi nəzərdən keçirilə bilməz, ancaq, müxtəlif təhlillərə başlamağın çıxış nöqtəsi kimi mübahisəsiz əhəmiyyətə malikdir.

Bu matrisin tətbiqi zamanı kor-koranə olaraq onun prinsipləri qəbul edilməməli və diqqətlə yoxlanılmalıdır. Özünüzə bir neçə əsas suallar verin?